上一个交易日(8月8日),A股三大指数集体小幅收跌,继续缩量调整。医药板块超跌反弹,传媒股活跃,券商表现分化。港股收跌,地产股重挫,黄金股逆市上涨,避险情绪升温。或受到房企债务风险影响,北向资金也谨慎为上,全天净卖出68.15亿元。

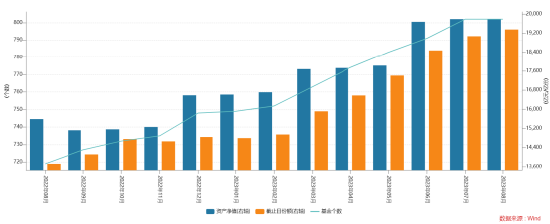

Wind数据显示,股票型ETF再现“百亿级”净流入,8月8日单日净流入99.2亿元(上一日净流入164亿元),本月已累计净流入409.2亿元。截至8月8日,A股全市场股票型ETF资产规模回升至1.97万亿元,逼近2万亿。

自7月“政策底”确立后,指数大幅下行的担忧基本消除,当前震荡可以解读为“U”型磨底,市场处于无主线轮动阶段,资金更青睐相对均衡的宽基ETF,持续低位布局。

指数维度,大小盘风格进一步均衡,证券板块内部分化,资金持续净流出:

1)宽基指数方面,

代表大盘蓝筹风格的沪深300连续八日净流入居首,单日净流入35.9亿元,本月已累计净流入206.2亿元;

覆盖金融地产消费等顺周期行业的上证50单日净流入14.5亿元,本月累计净流入66.1亿元;

代表中小盘风格、受到外资流动性影响较小的中证500再获资金加仓,单日净流入10.4亿元;

科创50、中证1000指数净流入金额紧随其后。

2)行业指数方面,

证券公司指数昨日单日净流出3.2亿元,本月已累计净流出57.1亿元。券商板块连续两周拉升后,承接资金不足,小券商回调幅度较大。

华夏策略指数方面,结构性行情下,量能有所收缩:

1000价值稳健指数单日净流入0.11亿元。创成长指数单日净流出0.02亿元,本月累计净流入0.7亿元。历史数据显示,创成长由于加入了动量因子,波段下跌期比创业板指跌幅更大,但是到了波段上涨期,表现又大幅好于创业指数,可持续关注。

行业主题ETF方面,科技成长风格占优,AI方向品种持续净流入:

1)大幅净流入:游戏ETF(159869.SZ)连续六日净流入,昨日再度净流入1.93亿元,本月已累计流入10.4亿元。阶段回调后,游戏ETF获资金大幅加仓,近期催化因素较多;

2)连续净流入:芯片ETF(159995.SZ)连续三日获资金流入,昨日单日净流入0.16亿元。半导体芯片产业链景气度逐步筑底,上游设备板块半年报预告业绩亮眼,国产替代有望加速;

3)新增净流入:新能源车ETF(515030.SH)、5GETF(515050.SH)、机器人ETF(562500.SH)昨日单日分别净流入0.83亿元、0.52亿元、0.25亿元。

华夏港股ETF方面,

恒生医药ETF(159892.SZ)单日净流入1.33亿元,连续12个交易日净流入,本月已累计净流入4.7亿元。恒生ETF(513660.SH)单日小幅净流入0.29亿元。当下港股已计入较多悲观预期,估值性价比优势突出。

左侧关注:科创50ETF(588000.SH)300ETF基金(510330.SH)

当市场整体处于底部,且后续具备系统性机会时,资金往往选择流入宽基ETF,提高beta仓位。科创50代表硬科技板块,覆盖半导体芯片、生物科技等高成长行业,目前估值水位都比较低,是值得长期的投资方向;沪深300则代表中下游非金融大盘蓝筹股,盈利已经正在见底回升,同比转正。

目前,美联储加息处于历史性高点,剩余加息空间已经不大。一旦开启降息,将有利于外资重新流入新兴市场的低估核心资产。

ETF是个人投资者低门槛布局行业主题的好工具,一手仅100元左右,资金使用效率高,ETF还有分散个股风险、免印花税等优势。

数据来源:Wind,2023-08-08,风险提示:本资料仅为服务信息,不构成对于投资者的实质性建议或承诺,也不作为任何法律文件,提及个股不作为推荐。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。产品过往业绩不代表未来表现,指数涨幅也不代表基金产品业绩,ETF产品二级市场涨幅不等于净值涨幅。市场有风险,投资者需谨慎。投资者购买基金时,请仔细阅读基金的《基金合同》和《招募说明书》,自行做出投资选择。

发表评论